1986年6月的一天,浙江温州乐清县,五金店售货员发现,长期滞销积压的200多把三角刮刀被抢购一空,空气中弥漫着血腥的气息。

一年多来,一种民间集资组织——抬会。会主聚拢会员资金,供大家借用,按约定支付高额利息。抬会出现,本是为了帮助生意资金周转,扮演着村镇银行的角色。

。

很快,抬会在私营经济活跃的温州地区蔓延,利息不断抬高,会额不断抬大,从万元会抬到十万会、50万会、百万会。会员拉会员赚利差,发展下线,不断蔓延。

在一斤猪肉几毛钱,万元户都还是稀有动物的80年代,一个叫李启锋的木匠,最早搞抬会,竟然招了1万多会员,会费高达1.2个亿,年收入1900万。还有一个叫郑乐芬的半文盲家庭妇女,居然也收了会费6000多万,大捆的钞票往箩筐里装。

乐清全县大小抬会1342个,有些村几乎家家入会,20多万会员遍及温州各县区甚至远到内蒙新疆。当时最大面额的钞票还是十块钱,收会费直接拿秤称,总金融高达22亿元。

最疯狂的阶段,抬会年化利率普遍接近1000%。做什么生意能有那么高的回报呢?

显然绝大多数都在空转,这又是一场精通人性的庞氏骗局。

1986年春节一过,大家赶着用钱,抬会资金链就出了问题,人人惶恐不安。进入下半年,暴力催债事件濒临失控,学生都不敢出门上课害怕被直接绑走。有人送礼走后门,只为关进牢房避一避风头,而大多数人只能等待风暴的降临。

1986年秋天,事态终于爆发。

“讨债者冲进潜逃会主家中,用竹签刺入“人质”的手指尖;没有来得及逃走的会主妻子,被20多个债主在光天化日下当众轮奸;数百名债主把会主的漂亮楼房点火烧毁;愤怒的人们对抬会中捞了十几万元的上线人物严刑拷打,放蛇将他活活咬死在阴暗的仓库……”

67人死亡、100多人受伤,140多间房子被毁,8万个家庭破产,学校停课,工厂停产,商店关门,甚至还有400多人直接冲进了县政府,机关瘫痪,乐清的社会秩序濒临崩溃。

于是政府重拳出击,李启锋、郑乐芬两大会主潜逃后被捕判处死刑,整个抬会之乱的后续处理直到1992年才基本完成。

作为新中国金融史上最血腥的一幕——温州抬会之乱是民间集资的反面教材,却也是银行功能跟不上经济发展的恶果。

上世纪80年代为什么老百姓宁愿把钱给民间集资也不愿存银行?

01

1984年,小商品私营经济最活跃的温州当地,金融与全国其他地方一样,还处于计划经济的思维中,十几万个体户贷款困难,所以民间集资发达、高利贷猖獗,集资个千把万不成问题,老百姓也不愿意把钱存在银行里,人均储蓄才20块。

有需求就有供给,一个叫方培林的人搞起了新中国第一家私人钱庄“方兴钱庄”,24小时营业,利率比银行高一些,贷款期限利率灵活,又比高利贷利息低很多。

结果钱庄开办第二天,就被当地农业银行上门给封了。钱庄关闭期间,传统银行利率无法灵活变通,贷款政策也不灵活,民间高利贷更加猖獗,庞式骗局的抬会才有了蔓延的空间。

那么问题就来了,当时银行在干什么?业务都到嘴边了,为啥放着不做呢?

这还要从建国前三十年的“大财政、小银行”结构说起。

新中国建国之前的十年,民国物价上涨85000多亿倍,金融秩序早已崩溃,城市里流通货币变成了外汇与黄金,农村直接回到了以物易物的时代,金融成了新中国手里烂摊子中的烂摊子,粪坑中的粪坑。

于是,中央政府彻底废除了以前由四大家族控制的独立央行体制,直接掌控货币发行。当时的银行并不是我们现在熟悉的这种银行,因为生产计划不是主要由市场决定,而是由国家计划决定,投资放贷也不是金融市场,都是行政指令。

金融投机被严格禁止,确保严重匮乏的外汇、物资充分用于重大经济建设和保障人民基本生活。

而当时存钱取钱,真正的银行只有一家,也就负责执行计划体制下中央财政安排的,中国人民银行。

这期间影响最重大的金融事件,就得说是四次大规模冻结银行存款了。

第一次是,1950年11月,抗美援朝开支巨大,不良商贩囤积居奇,不但民众恐慌性抢购,连政府军队单位都大量提取存款抢购物资。于是人民银行果断下令,冻结占总存款90%的单位存款一个月,一下稳定了银行体系,消除了物价最大的潜在威胁。短短三年里,旧中国的顽固恶性通货膨胀被遏制,工农业生产、财政收入和人民收入都增长了好几倍。

第二次冻结银行存款发生在1960年。大跃进三年,为了满足高速建设需求,银行用增发钞票的办法弥补了高达169.4亿元的财政赤字,随之通货膨胀稀释着全社会的购买力。年底,国家再次发出冻结存款的指示,维护了稳定的经济环境。

第三次是“文革”爆发后的1968年2月,两年混乱下来,生产下降,其中67年工农业总产值下降9.6%,各项资金和经费开支混乱,浪费严重,出现了大跃进后首次财政赤字,国家财政经济状况极为困难。中央再次发出冻结存款的紧急通知,严格控制用款与预算,稳定了经济环境。

最后一次是1976年10月,那一年毛主席逝世外加唐山大地震,再加上前面两年大量进口西方技术装备消耗了太多外汇,经济建设陷入停滞,工农产品减产,投资下降、进口下降、国营企业巨额亏损,全年工农业总产值仅增长1.54%,财政连续第三年面临赤字。于是,人行再次冻结各单位存款,延缓财政赤字的扩大,缓和供应紧张。

这四次大规模冻结存款事件,分别对应了温铁军老师在《八次危机》中总结的改革开放前的四次危机,全部是在经济情况恶化、财政出现赤字情况下采取的稳定经济形势的非常手段。

不这么搞,新生的中国在巨大的外部压力下,可能连一次危机都走不过去。

“大财政、小银行”保证了建国初期的重大建设和财政平衡,是银行系统作为中国经济压舱石的最直接写照,但这也导致了银行运作机制的固化,想要跳出行政干预,障碍重重,毕竟很难要求之前还在时不时冻结存款的银行,能很顺滑地适应改革开放后的市场需求。

于是我们的银行系统只能走上了漫长而痛苦的改革之路。

1979年,中央提出:“要把银行作为发展经济、革新技术的杠杆,要把银行办成真正的银行。”2月,建国初被关闭的中国农业银行恢复。3月,中国银行正式从人行分离出来。8月,中国建设银行从财政部分离出来。

到了1984年1月1日,工商银行正式从人行剥离出来。四大国有银行全部成立,几年后又相继成立了十二家股份制商业银行,人行开始专心扮演央妈。

然而央行、四大行与股份制银行的框架是搭建起来了,但要想把银行真正从行政干预下剥离出来,远比发红头文件要难得多。

80年代,大部分行业私营企业还没有被允许,计划之外便是投机倒把,除了温州等少数地方,私营经济还远没有成型。地方国企和商业银行的地方分行都是地方政府系统的,连银行高管的任免都抓在地方手里,因此银行贷款直接被看做“第二财政”。

这就导致,当时的贷款绝大部分不是走客户申请银行审核的程序,而是地方政府和体制内关系户直接伸手要。至于还钱,都是一家人提还钱你不觉得太俗吗?

到了后来,一些做大的民营企业想要贷款,比起老老实实办手续,还是拉上银行信贷科科长,晚上吃好喝好X好更有效,几杯下肚醉醺醺,外加上下打点到位,打开公文包拿上印章开始签合同了就。

电视剧《平凡的世界》里面,孙少安想建砖瓦厂,想尽办法都搞不到钱,幸好联系上了熟人周县长,结果周县长打了个电话三言两语搞定了。-

当时银行信贷的混乱可见一斑。

进入90年代,市场经济路线确定,经济愈发活跃,大小公司野蛮生长,各地开发区争相上马,A股市场与房地产迎来第一波繁荣,这也就带来了极为旺盛的资金需求,8%的银行贷款利率在民间被炒到了20%到30%。

有关系就能从银行低息借到钱,没关系就只能高息民间集资,金融倒爷的日子完全不输倒卖汽车、化肥、钢材、水泥的物资倒爷。

什么风控?什么监管?还在摸索的制度远远跟不上人心的贪婪。

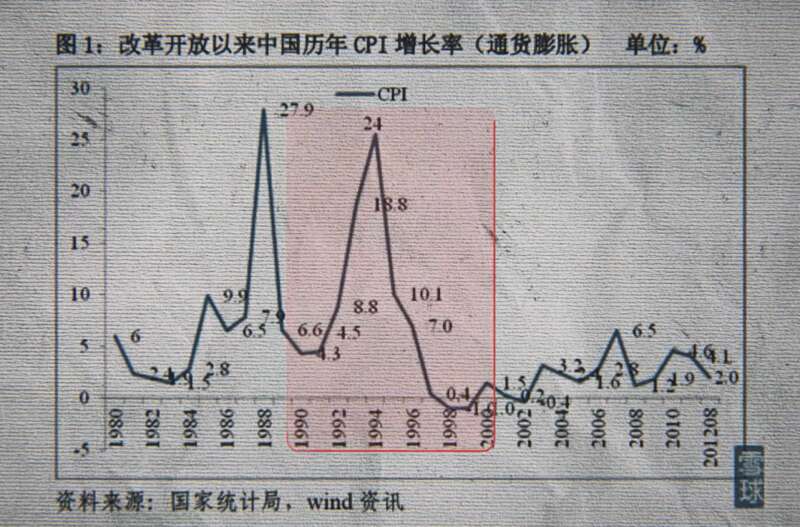

从1992年开始,GDP增长进入两位数,一直持续到1996年,居民消费价格指数CPI增长也从6%最高涨到1994年的24%。

90年代,外有冷战剧变台海危机,内有经济转型通货膨胀,好在中央重新建立了财政权威,建立了资本金制度,压缩财政支出,严控信贷规模,执行国企改革,总算在亚太金融危机的风暴下艰难实现了1997年之后的软着陆。

代价是,银行这块压舱石被用到了极致,坏账成了不可承受之重。

地方政府自然是坏账中的主力。国家必须集中有限资金进行经济特区重大建设,地方政府也开始了土地财政的步伐,银行责无旁贷。

比如,90年代初,海南房地产投资过热,房价暴跌,仅四大国有商业银行的坏账就高达 300 亿元。同时期,东北国企清理计划经济下的三角债问题,债务是捋清了,坏账也明明白白记在银行账本上。到了90年代末,互联网泡沫破裂,地方政府从银行借钱搞的大量高新技术开发区再次沦为草木丛生的末日废土与银行账本上的坏账。

国企自然也不甘落后。从计划经济向市场经济转型期间,国企三分之二处于亏损状态,全靠银行贷款维持基本运转,后来还引入了股市,让储户股民一起为国企亏损接盘。

后来,国企改制兼并重组,很多资产改成了私人所有,而债务则留给了国家,累积成了国有银行坏账。甚至改革开放早期,乡镇企业之所以能迅速崛起,也少不了原有村镇集体的贷款,在集体解散后成为了银行坏账的关系。

民企也来为坏账添砖加瓦。中国在高通胀高增长高负债的经济环境下,民营经济飞速发展、很多行业开始白热化价格竞争,还出现了牟其中那种炸喜马拉雅山脉开口子的脑洞生意。

大批企业不断并购搞多元化,准备跑步进入世界五百强。结果亚太金融危机一来,潮水褪去才发现没穿短裤,各种鸡飞蛋打,留给银行收拾烂摊子。

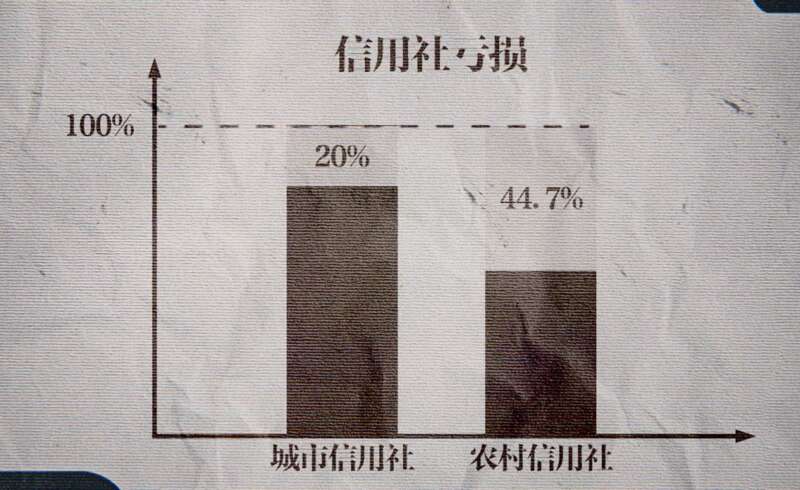

1996年上半年,全部金融机构各项贷款增加3900亿,同比增幅30%,而企业存款却只增加了59.7亿,大量信贷资金流出了生产流通领域,流进了个人钱包。全国城市信用社亏损面达到20%,农村信用社亏损面达到44.7%,不少农村信用合作基金会倒闭。

前央行行长周小川曾披露,后来剥离的坏账“50%是各级政府行政干预导致的,30%是为了支持国有企业,剩下的20%才是银行自身经营造成的。”

“有本事的用银行钱,没本事的钱存银行,本事最大的吃垮银行”成了一个时代的致富经。

前央行副行长吴晓灵还有过这么一句灵魂之问:“银行里没有那么多呆坏账,中国哪来那么多富豪?”

一语道尽了某些人怀念90年代的根本原因。

银行坏账高企,曾经作为经济压舱石的国有银行系统滑落到了破产的边缘。

90年代,四大行的不良资产率是20.4%,但是普遍认为实际的数字将近40%,总金额三四万亿。与之对比,当时国家一年的财政收入也不到一万亿。

很多学者断定:“中国的国有银行已经“技术性破产。”

不过无论如何,以银行坏账为代价,中国经济一路闯过了最危险虚弱的时刻,迎来了新世纪的十年机遇期。而银行坏账的剥离也必须提上日程了,否则会带着全体中国人一辈子的积蓄全部泡汤。

02

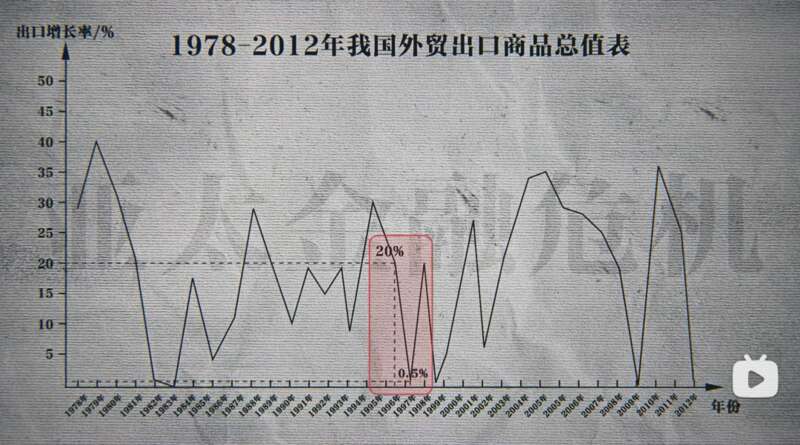

1997年,亚太金融危机,中国出口增长从20%骤降为0.5%,银行雪上加霜。

1998年,中央成立金融工作委员会,同时人行设立九大区域分支机构,改变了原本人行分支机构跟地方政府一一对应的结构,从组织架构上给银行撑腰,抗衡地方政府对货币金融决策的影响,同时期海南发展银行和广东国际信托被关闭。

1999年,财政部作为唯一股东,四家金融资产管理公司先后成立,一对一开始剥离处理四大行的不良资产。

所谓剥离不良资产大致上是这么个逻辑,比如说我是银行,有很多阿猫阿狗欠了我的贷款还不上,这些就是我的不良资产,我把这些不良资产打包给到一家资产管理公司,变成它欠我一笔钱,由于它背后是财政部,所以基本上可以认为它是能还上这笔钱的,这样一来我的坏账率就降低了。

于是我就轻装上阵了,就可以继续去融资了。从2004年开始,四大行开始进行股份制改革,引入国际资本,进行上市融资,工行更是创下世界上最大规模IPO 的纪录,宇宙第一大行的调侃成为流传至今的笑谈。

到了新世纪的机遇期,银行们终于开始大赚特赚。

不过且慢,刚才漏了一个问题,就是这四大资产管理公司,拿了那么多坏账,他们怎么玩?当然是去要账啦,刚开始工作开展得极为困难。欠债的都是些濒临破产的老旧国企和无赖私企,能要回来的都是些不值钱的垃圾。

然而没想到2002年之后房地产起飞了,老国企别的没有,土地有的是,这一下四大资产管理公司就跟着原地起飞了。

但故事并没有那么简单,他们机智地发现国家组建他们就是为了处理坏账的,如果坏账处理得太快,他们自己就要失业解散,任何组织一旦形成就会把设法维持自身存在当做第一要务。于是他们纷纷玩起了骚操作,最后好几个大佬的下场都不是很好,这就是后话了。

回到银行在新世纪大赚特赚。银行赚的是存贷利息差,中国的银行利率属于半市场化,存款利率死死不动,而贷款利率却开始上浮,四大行也完全不愁吸储,稳赚贷款利息。

对于普通老百姓,脸难看,事难办,也就成了很长时间里银行们的通病了。

原国家统计局总经济师姚景源就曾犀利痛批,在行长的位置上牵条狗,银行也照样能赚钱。

但不得不说,银行赚钱多是好是坏,这件事也需要一分为二看待。

很多人对国有银行心怀不满,认为钱都被银行赚走了,其实这部分利润一半甚至更多都上交给了财政,然后以财政支出的方式再用于国家建设与基础民生支出,相当于回馈给了老百姓。再加上国有银行还提供大规模低息贷款支持民生刚需相关的国有企业。

所以银行阶段性的高利润本身并不是大的问题,真正要命的,是银行体系被房地产绑架的问题。

为什么这么说呢?

因为对银行来说,世界上最香的贷款就是抵押贷款,就算借款人自己浪翻了,至少还能回收抵押物卖钱,只要这个抵押物不剧烈贬值就稳赚不赔。而在整个房地产土地财政的体系里,地方政府和房企手中的土地,买房人手头的房子,就是最好的抵押物。

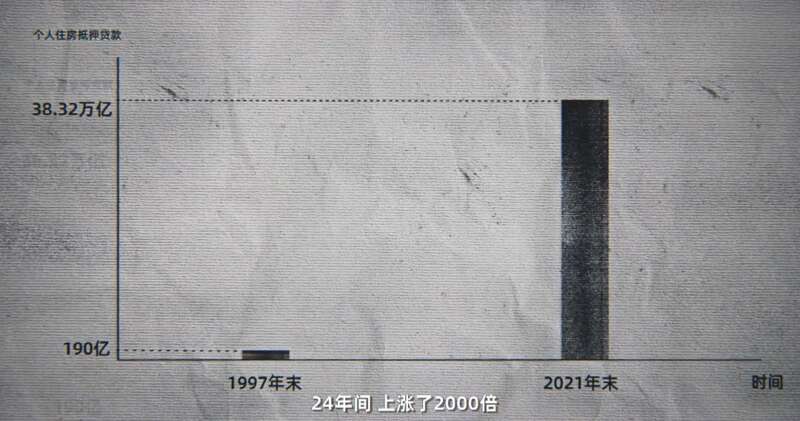

1997年末,个人住房抵押贷款余额仅为190亿元,到2021年末,个人住房贷款余额暴涨到38.32万亿元,24年间,上涨了2000倍。

房地产+土地财政的发动机被注入了全部金融燃料,给2000年后的中国基础设施建设提供了充足的资金,我们有了高铁、有了特高压、有了全世界最强的基建,土地价值越来越高,银行越来越赚钱。

但这也导致一个问题,那就是银行对于中小企业和普通人的金融排斥。

没办法,房地产这碗饭实在太香了,与之相对的是,一般中小企业和创业者根本没有可以抵押的资产,要做他们的生意就得建立完善的信用评价体系,而经历了90年代差点被坏账逼死的局面,银行一朝被蛇咬十年怕井绳,谁也不敢越雷池一步,根本没有动力去精细化运营更灵活的信用贷款,连欧美银行最赚钱的信用卡都不敢放手大干,普通人要拿到银行资金极为困难。

卖房子或者拿房子抵押几乎成了普通人创业向上攀爬的唯一启动周转资金来源。

另一方面,精细化业务能力有限的银行也的的确确希望多赚钱,多赚钱就只能多放贷,而且既然控制不了风险就更要放高利率的贷,无奈有央妈的存贷比、存款准备金率、资本充足率等红线卡着,于是所谓影子银行就出现了。

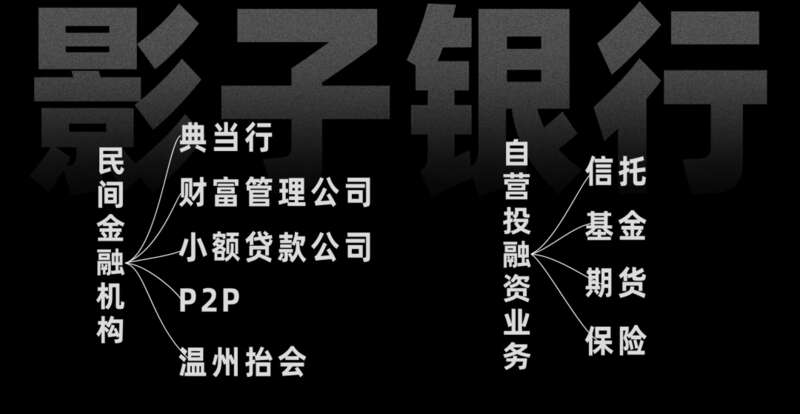

影子银行就是看起来不是银行,但实际干着“存贷”业务的金融机构。

传统影子银行有典当行、财富管理公司、小额贷款公司、p2p甚至温州抬会那种民间金融机构,或者信托、基金、期货、保险等正牌资管机构的自营投融资业务。

但这些比起银行自己搞出来的影子银行,都是小巫见大巫。

2005年,银行理财产品正式出道,2008年之后开始暴增,资金大约从2007年的5300亿涨到2015年的23.5万亿。

所谓理财,本来是种投资行为,按理说风险自担、愿赌服输就行了。

但银行理财偏偏搞出了所谓刚性兑付。

刚性兑付简单来说就是保本,有些是白纸黑字写着保本,有些则是看似写的不保本,实际运作中客户经理会跟你说本金不亏,一般也都能做到。

刚性兑付看似有利于购买理财的人,但实际上风险大到姥姥家。

因为从存款端来看,它模糊了投资与存款的界限。中国的老百姓是特别信任银行的,那既然银行跟我说有一种利率3%,4%甚至6%,8%的无限接近存款的产品,那我干嘛还要存那2%的呢?是不是这个道理?于是原本最厌恶风险的居民存款大量流入投资理财。

而从贷款端来看,因为理财不属于存款,不受央行对于存款投资去向的严格监管,于是大量流入信托、基金、券商、保险甚至期货公司手中,最终进入房地产、互联网金融以及高能耗高污染的过剩高风险行业。

更要命的是,理财不受存款准备金率的限制。所谓存款准备金率就是你银行收到100万存款,就必须上交央行比如10%的准备金,剩下的才能拿去放贷,这是对一个经济体内信贷规模,货币供应规模最重要的限制之一。

因为客户拿到贷款之后,不管是拿去花掉还是存着,最终体现在银行账上的还是100万减去10%,90万存款,这90万存款再上交10%给央行,又能拿去放贷,以此类推。算下来100万存款在10%存款准备金下,最多能转化出,100万除以10%等于1000万的贷款。

但如果没有这个存款准备金率限制,100万除以一个接近0的数等于无穷大,那岂不是要上天?

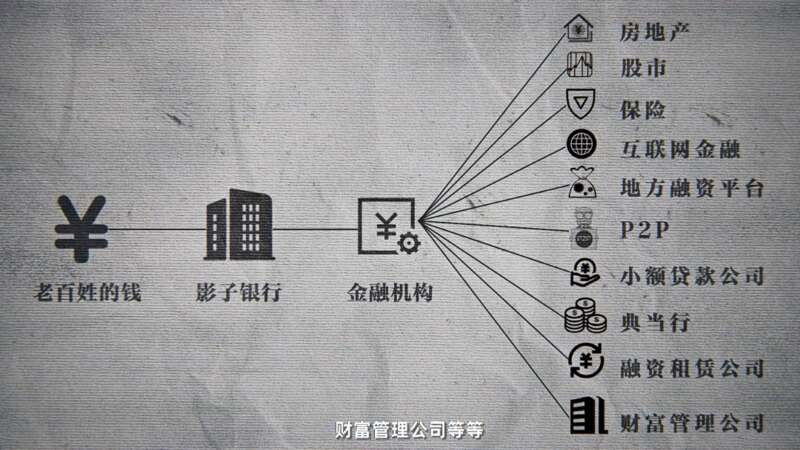

以银行理财为主,每年几十万亿规模影子银行的存在,让各式各样背景的金融机构从银行手中直接间接获取海量不受监管的资本,为股市,房地产、互联网金融、地方债务以及各种高风险金融投机提供源源不断的弹药。

2017年初,广义影子银行达到100.4万亿元的历史峰值,比当年中国的GDP还要高。

于是一个不对等局面就出现了:

老百姓存进银行的钱通过影子银行进入了各种金融机构,然后进入房地产、股市、保险、互联网金融、地方融资平台甚至p2p、小额贷款公司、典当行、融资租赁公司、财富管理公司@等等,各种金融创新、各种估值泡沫、各类小贷产品量身定制,又回过头来成为了收割小老百姓的镰刀。

“有本事的用银行钱,没本事的钱存银行”就又成了致富经。

为什么那么多地产、互联网大佬们希望收集全套金融牌照,特别是信托牌照、保险牌照这种抢手货,原因当然就是希望光明正大地撬动最廉价最安全最庞大的居民储蓄为己所用,创造出近乎无限的货币,再进一步利用这些货币把所有未来优质资产收归己有,让自己可以做到字面意义上的富可敌国,这就是所谓的资本无序扩张。

嚣张点的在资本市场呼风唤雨,猥琐点的,找个假大空项目左手倒右手也不失为一件美事。

当初“野蛮人”宝能系玩恶意收购,一度逼得万科、格力哭爹喊娘,最后大家一地鸡毛,靠的就是源源不断的保险资金。如今,在楼盘门口卖车筹钱的恒大许老板身背着2万亿的烂账

和烂尾楼,只怕也在后悔为什么当初没多拿几个银行保险金融牌照。

什么东方巴菲特、中国索罗斯,最大的底牌无非是有普通人的积蓄源源不断地输血。

影子银行泛滥的结果是,金融行业增加值占GDP比例,从2000年后的占GDP的5%增长到2017年五六月份的8.8%。全世界平均也就4%左右,逼近美国金融行业2008年崩盘之前的数值。

黄奇帆曾经说过:

这说明我们金融发达吗?不对,其实是脱实就虚,许多金融GDP把实体经济的利润转移过来,使得实体经济异常辛苦,从这个意义上说,这个指标是泡沫化的表现。

这里顺便说一下,这个才叫虚拟经济哦,前两年经常听到有人说什么互联网服务是虚拟经济,游戏是虚拟经济,仿佛只有制造业会生产出一个东西拿到手里的才算实体经济。

是谁那么无耻把老百姓实实在在的享受,娱乐跟金融系统中生产的泡沫混为一谈?游戏,互联网,电影,电视剧,包括线下的旅游业这些都是实体经济啊,没有游戏谁买显卡内存啊?挖矿吗?没有旅游谁买飞机啊?

03

其实自打影子银行问题一出现,央妈就追着打。

2010年8月5日,《关于规范银信理财合作业务有关事项的通知》;

2010年8月24日,《信托公司净资本管理办法》;

2013年,《关于规范商业银行理财业务投资运作有关问题的通知》;

2014年,《国务院办公厅关于加强影子银行监管有关问题的通知》;

2015年,央行实施宏观审慎评估体系(MPA);

2017年,提出“金融去杠杆”;

2018年,出台资管新规,要打破刚性兑付,进行穿透式监管。

最要命的就是“打破刚性兑付”,从此银行理论上再也不能把理财当成无风险的“定期替代品”销售给客户了。而“穿透式监管”就是不管中间隔了几层,监管只看钱是谁给的,最终拿钱的是谁,谁也别想逃脱责任。

从2008年到2018年,跟打地鼠一样,泛滥十年的影子银行终于被摁下去了,泡沫扩张也得到了遏制,但随之而来社会融资的水源也被限制住了。

从那时候起,勃勃生机万物竞发的局面结束了,各行各业甚至各地政府的去杠杆的苦日子就来了。2018年,大量P2P公司集体暴雷,到了今年,有些地方的房企甚至地方政府开始暴雷,银行相关的新闻经常成为社会热点,社会融资发生跳水,在座各位除非是完全旱涝保收体制内,还得是好地方的体制内,不然的话想必多多少少都是有点难受的吧。

美团的老板王兴在2019年初曾经发出过这样的感慨:“2019年可能会是过去十年里最差的一年,但却是未来十年里最好的一年。”其实背后是有清晰的逻辑的。

如果说影子银行还在的时候,很多缺钱又不满足贷款资格的中小企业或者已经无地可卖、债台高筑的地方政府,靠多付利息还能拐弯抹角从银行借钱,那么当影子银行被管住,那真就是断粮了,企业只能减产、降薪、裁员甚至关门,地方政府很多无脑项目也就开始续不上资金,烂尾坏账了,比如独山县的400亿。

但像王兴这样的大佬可能会忽略一个问题,就是,没有人是被割韭菜的命。

经济规模的扩张当然是需要银行信贷规模的扩张作为支撑的,但问题是之前虽然扩张模式几经变迁,唯一不改的是很多普通人一直在当韭菜,说到底,还是因为传统银行精细化的信贷业务能力太差,离开了房地产土地财政就不知道该怎么玩儿。

而这两年央行始终坚持不跟着全球一起大水漫灌,坚持不放开影子银行,我觉得恰恰说明我们在转变增长思路,在尝试倒逼银行实实在在地发展出,把钱精准注入到实体经济,注入到重点领域的能力。

这两年大家都感觉经济差,其实归根结底就是三件事儿,影子银行被管住了,地方政府搞土地财政的城投债被管住了,再加一个中美关系问题。前两者影响了中国内部的金融造血,后者限制了中国获取技术转移和海外市场。

除了中美关系比较不好找台阶下之外,另外两个老百姓大多压根儿不知道,真要放开分分钟就能放开,但是很显然,我们国家并没有这么做。

我觉得这还是很有意思的,体现了很强的决心和定力。说明我们不打算像美元体系里面别的国家那样继续吹大自己的泡沫,然后等美国放水收割,而是要打造新的金融引擎,并且在对美博弈中战而胜之逼迫美国战略收缩,为自己赢得更大生存空间。

这个过程必然是很艰难的,是需要摸索的,面对的利益集团的压力显然也是巨大的。

但我始终相信,不管是一个人也好,一个国家也好,老想着投机取巧是走不长的,就像当年抗美援朝,自主发展工业化,改革开放,加入WTO一样,必须要做困难而正确的事才能成功。

而对于我们每个人来说,还是那句老话,人的一生,不仅要看个人的努力,也要考虑历史的进程。一些盲目上杠杆的操作可能放到五年前十年前是对的,但现在是为下个时期打地基的阶段,可能就得再想想了。